如何判斷股票主力洗盤以及拉高出貨?

在主力面前,如果你用短線思維去研究個股,那么絕大部分的投資者是無能為力的,洗盤也罷,出貨也好,很多時候因為信息不對稱的原因,我們根本無法判斷。

這么說,高手恐怕不贊同,因為他們覺得自己看得很準啊,我舉個例子吧。

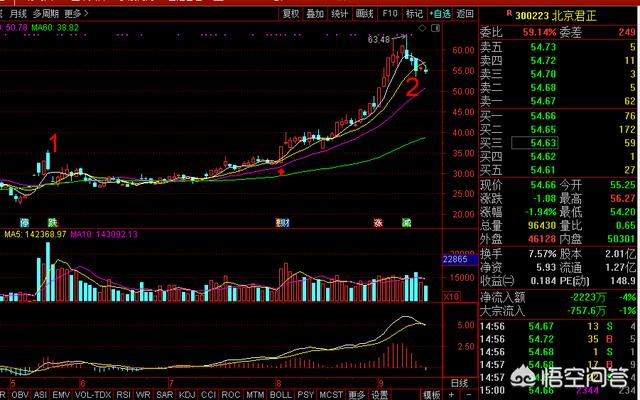

比如說北京君正這只股票。因為資產重組的原因,5月17日,復牌后2個一字漲停,然后3天連續高換手,累計換手達到了70%多,5天累計換手超100%,尤其是創下了當時看來的“天量”長陰線,在這樣的情況下,圖中紅1字的地方,你覺得是洗盤呢還是出貨呢?4個月后的今天我們當然可以非常肯定的說,是洗盤,但是當時呢?巨量下跌之后,這只股票用2個半月才完成整理和調整,其中有1個半月的綿綿陰跌,在這個過程之中,如果對這個股票的基本面沒有深入研究,且對個股有充分的了解,估計是很難等到后面的大漲的。

哈哈,肯定還有人不服氣,他們會說自己當時確認是洗盤,所以在下跌途中買入,然后等到了今天的豐收,既然如此,我問一個問題,圖中紅色2字的地方是洗盤還是出貨呢?

歡迎大家留言討論。

大多數投資者對主力的認識是片面的,起碼是不充分的。

有些主力運作一只股票的時間可以長達數年,所以,一根兩根k線是很難幫助我們做出準確的判斷的,很多人說有跡可循自然是沒錯的,但是卻沒有普遍性,其實就是個統計概率的問題,因為不同的股票籌碼結構不同,不同的主力操作風格也不同,而作為投資者基本上是無法了解主力的,有的時候,龍虎榜和股東信息披露的也只是冰山一角,偶爾用來做參考是沒問題的,但是經常用的話,風險就會大增。

普通投資者如何應對洗盤或者出貨

個人經驗就4條,一是位置,通常情況下,低位出貨概率小(除非公司有重磅利空或者主力爆倉),高位出貨概率大,低位往往有最后一跌。二是量,上漲途中往往是天量見天價,不放量的情況下,安全性就大很多。三是成本。你的成本越低,你對個股的走勢判斷準確率往往就越高。四是逆。有些股票經常是逆市走勢,大盤漲它不漲,大盤跌它反而漲,這種類型的股票往往主力控盤程度很高,更不能以常理考慮。