棄購金額18億:可轉債棄購成常態 五券商成最大接盤俠

可轉債棄購已成常態,作為承銷商的證券公司成大了最大接盤俠。

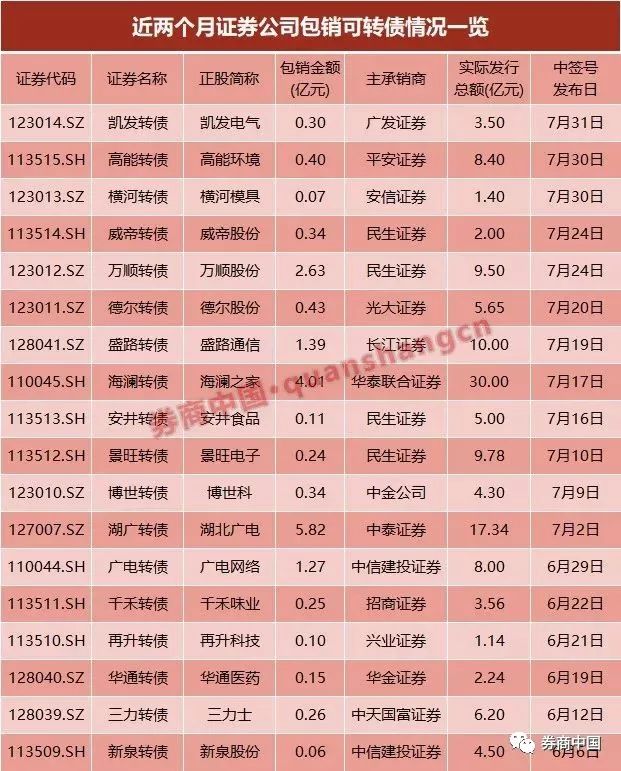

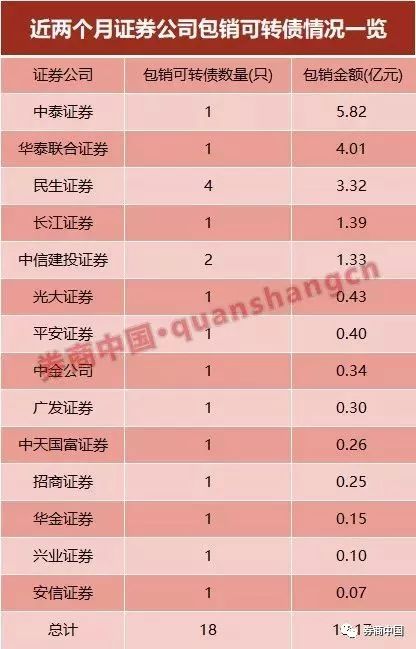

據券商中國記者統計,6-7月份共有18只可轉債發行,這18只可轉債無一例外的都出現了不同程度的棄購,棄購金額高達18.17億元。而這18.17億元由14家券商包銷。

中泰證券、華泰聯合證券、民生證券、長江證券(5.110,-0.07,-1.35%)、中信建投(9.110,-0.65,-6.66%)證券5家券商成為最大接盤俠,包銷規模均超過1億元,分別為5.82億元、4.01億元、2.63億元、1.39億元、1.27億元。

可轉債的賺錢效應正在消失,成為投資者棄購的最大原因。昨日剛剛上市的湖廣轉債(92.430,-0.73,-0.78%)大跌近7%,今日再度下跌近1%。值得注意的是,湖廣轉債正是今年可轉債最大棄購規模的主角,中泰證券包銷5.82億元。若以近兩日跌幅計算,中泰證券浮虧已超過4000萬元。

此外,進入7月份之后,可轉債發行節奏突然加快。數據顯示,6月份共有6只可轉債,發行規模僅25.64億元;但7月份可轉債數量達到12只,環比增加了1倍,發行規模達到106.87億元,環比增3倍。

可轉債棄購成常態

據券商中國記者統計,最近兩個月時間,兩市共有18只可轉債發行,雖然公司質地以及發行規模不同,但這18只可轉債卻存在一個共同點:均出現不同程度的棄購。

其中,棄購規模超過1億元的共有5只,分別是湖廣轉債、海瀾轉債(100.320,-0.18,-0.18%)、萬順轉債、盛路轉債、廣電轉債(94.450,-0.48,-0.51%)。

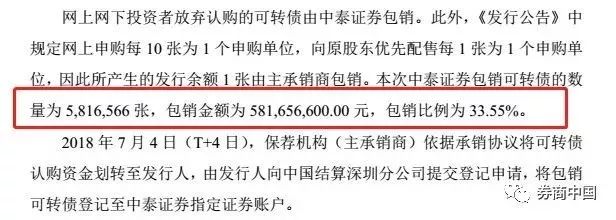

湖廣轉債的棄購規模最大,棄購金額高達5.82億元,由承銷商中泰證券包銷,包銷比例高達33.55%。

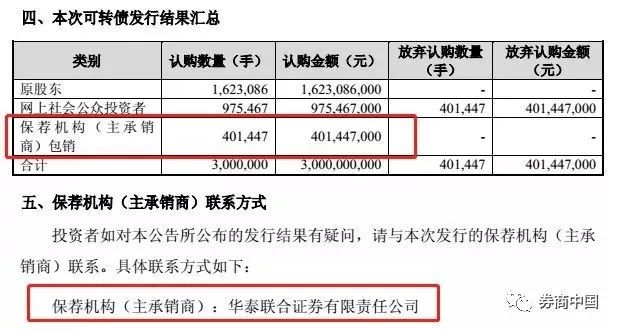

海瀾轉債棄購規模暫居第二,棄購金額為4.01億元,由華泰聯合證券包銷,包銷比例13.37%。

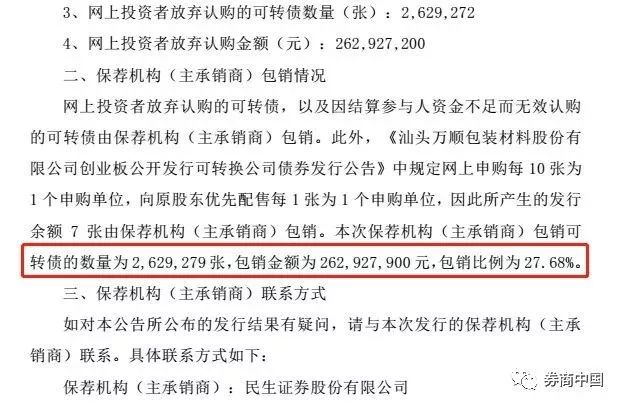

萬順轉債棄購規模暫居第三,棄購金額為2.63億元,由民生證券包銷,包銷比例27.68%。

券商成了棄購最大接盤俠

在可轉債棄購已成常態下,主承銷商卻成了最大接盤者。

據券商中國記者統計,近兩個月18只可轉債的棄購規模合計18.17億元,涉及14家券商。從包銷數量來看,民生證券成為最大接盤俠,累計包銷了4只可轉債,分別是萬順轉債、威帝轉債、景旺轉債(114.100,-0.30,-0.26%)、安井轉債(107.570,0.36,0.34%)。其次是中信建投證券,共包銷2只可轉債,分別是廣電轉債和新泉轉債(96.330,-1.57,-1.60%)。

從包銷規模來看,中泰證券、華泰聯合證券、民生證券、長江證券、中信建投證券5家券商成為最大接盤俠,包銷規模均超過1億元。其中,中泰證券包銷5.82億元暫居首位,華泰聯合證券包銷4.01億元位居第二,民生證券4只可轉債包銷規模合計3.32億元,位居第三。

可轉債發行節奏加快

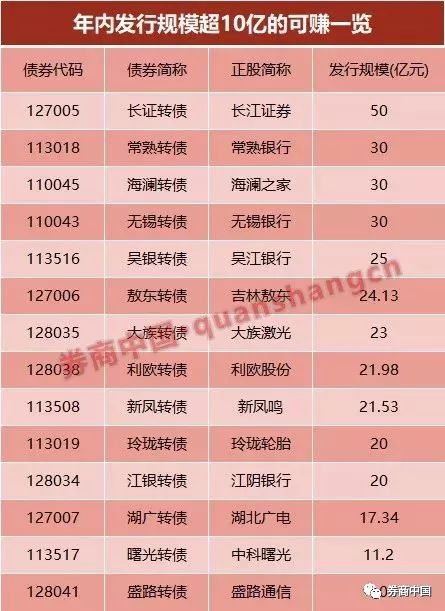

據券商中國記者統計,2018年以來,共有40只可轉債批準發行,累計發行規模465.78億元。其中,發行規模超過10億元的共有15只,長證轉債(95.107,-0.70,-0.73%)、常熟轉債(100.820,-0.18,-0.18%)、海瀾轉債、無錫轉債(97.080,-0.56,-0.57%)4只可轉債發行規模超過30億元(包含)。

值得注意的是,進入7月份之后,可轉債發行節奏突然加快。數據顯示,6月份共有6只可轉債,發行規模僅25.64億元;但7月份可轉債數量達到12只,環比增加了1倍,發行規模達到106.87億元,環比增3倍。

此外,8月份已批準發行的可轉債共有4只,發行規模已經達到43.17億元。

可轉債市場行情持續低迷

可轉債的賺錢效應正在消失,成為可轉債遭到投資者棄購的最大原因。

數據顯示,年內40只可轉債中,已有28只上市交易。以昨日(8月1日)收盤價來看,17只可轉債價格不足100元,占比超過六成。

值得注意的是,進入五六月份之后,隨著A股市場行情的持續走低,可轉債市場也成為資金逃離之地。5月份以后共有14只可轉債上市交易,以昨日收盤價來看,價格站上100元的僅有4只。

以昨日剛剛上市的湖廣轉債為例,昨日下跌近7%,今日再度下跌近1%,而這一陰跌走勢已成為眾多可轉債的范本。

不過在可轉債行情持續低迷之際,不少機構開始看多可轉債行情。

東吳證券(6.390,-0.18,-2.74%)研報提到,建筑行業、商貿零售行業的可轉債平均純債溢價率較低,期權價值較低,其價格處于較低水平,價值可能被低估,未來或將反彈。

東北證券(6.040,-0.17,-2.74%)表示,當前轉債市場估值處于歷史低位,長期來看具備一定的配置價值。

天風證券也表示,對于轉債來說,投資者可以樂觀一些。權益市場估值已經相對較低,而因為期權定價原因,轉債相對股市下跌空間更小。在大環境方面,金融去杠桿空間有所緩和,壓制正股和轉債估值的一大因素有所緩和。