3大危險(xiǎn)信號已到達(dá)了臨界點(diǎn)!專家:美債不安全了!

目前對大宗商品持推崇態(tài)度的岡拉克,在其對DoubleLine投資者的長篇演講末了時(shí)表示,他預(yù)測在未來的經(jīng)濟(jì)衰退中,將不會在債券中獲得安全的收益,換言之,隨著股票市場的崩潰,債券不再是一個(gè)安全的資產(chǎn)。

債券作為一種避險(xiǎn)資產(chǎn)最典型的案例是2011年8月,當(dāng)時(shí)標(biāo)普下調(diào)了美國AA債券的評級,許多人預(yù)計(jì)這將會導(dǎo)致債券收益率上升,但是事實(shí)剛剛相反,隨著股市的暴跌,收益率下跌了60個(gè)基點(diǎn),因?yàn)槊缆?lián)儲會直接購買債券而不是股票。

正如美國銀行的巴比那·馬丁所說的,多年來美國國債一直被視為最優(yōu)秀的避風(fēng)港——這是一種高質(zhì)量的資產(chǎn),在市場壓力下會反彈,并為投資者的高風(fēng)險(xiǎn)投資提供多樣化投資組合。這就是為什么在2011年8月,當(dāng)標(biāo)普將美國主權(quán)債務(wù)評級從AAA下調(diào)至AA+時(shí),10年期美國國債收益率實(shí)際上在隨后的6周中下跌了約60個(gè)基點(diǎn)。

但是今年,美債所扮演的傳統(tǒng)的角色已經(jīng)有所改變,正如馬丁所言,美債的表現(xiàn)類似于一種風(fēng)險(xiǎn)資產(chǎn),此前馬丁曾多次提到了美債收益率結(jié)構(gòu)性上行壓力的理由,包括美聯(lián)儲將會縮表,較高的同業(yè)拆借利率以及美國財(cái)政赤字的不斷上升。

所以什么發(fā)生了改變?相當(dāng)簡單,美國(債務(wù))第一原則的到來。

馬丁進(jìn)一步解釋說,過去的一年半里,美國一直是民粹主評說的焦點(diǎn),但“美國第一”的意識形態(tài)總是聚焦于財(cái)政支出,以此來安撫選民的不滿情緒。

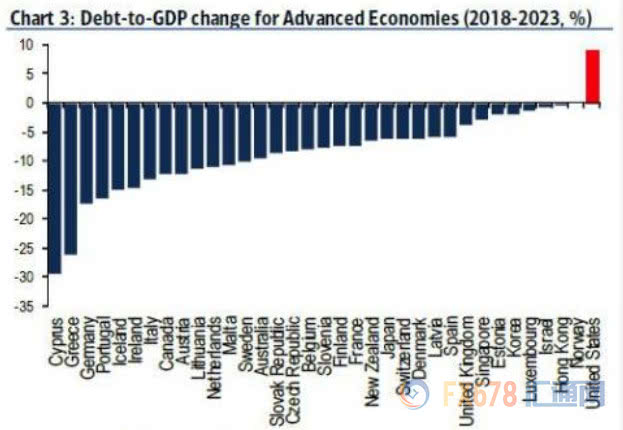

這是一張上一周才公布的表格,顯示了美國的財(cái)政狀況已經(jīng)轉(zhuǎn)變?yōu)閿U(kuò)張性的,這與世界上其他大部分國家是相反的。

正如國際貨幣基金組織在其最新的財(cái)政監(jiān)察報(bào)告中表示,美國是世界上唯一一個(gè)債務(wù)/GDP還在不斷上升的國家,預(yù)計(jì)這一比例還將從108%升至116.9%。其他國家則恰恰相反,德國的債務(wù)/GDP預(yù)計(jì)將下降至17%。

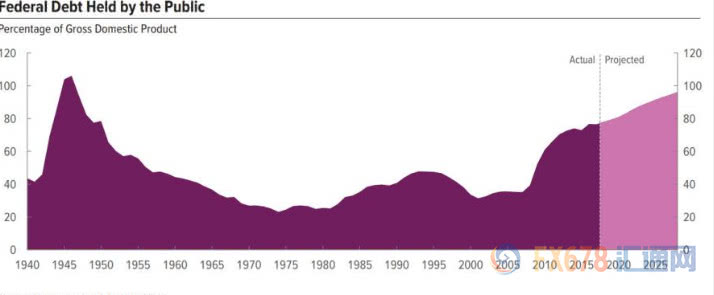

是什么驅(qū)動著美國的債務(wù)不斷的上升?首先也是最重要的,權(quán)力機(jī)關(guān)的費(fèi)用每年上漲1500億美元,約占GDP的0.7%,未來兩年,隨著企業(yè)和個(gè)人稅收的進(jìn)一步降低,這可能會導(dǎo)致美國的財(cái)政赤字在未來3年達(dá)到1萬億美元。同時(shí),國會預(yù)算辦公室近期預(yù)測美國聯(lián)邦債務(wù)將會在未來幾十年上升至二戰(zhàn)以來的最高水平。

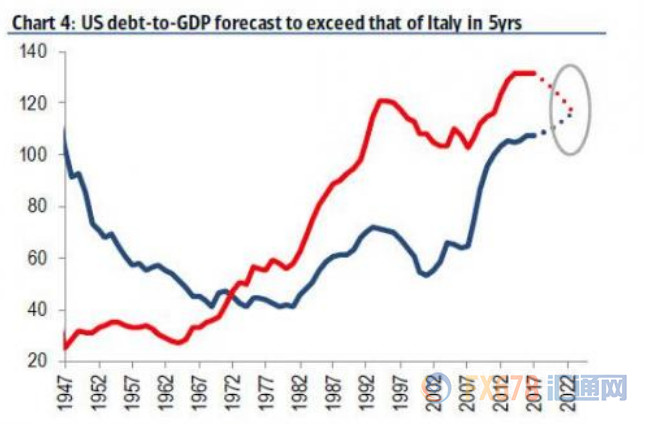

因此,如此明了的財(cái)政狀況,美國債務(wù)/GDP比值在未來幾年將會創(chuàng)出里程碑式的水平就不足為奇了。下面這個(gè)圖顯示了美國的債務(wù)/GDP比值預(yù)計(jì)將在未來5年超過意大利的水平。

而且,正如馬丁所提醒的那樣,私人部門所需要消化的債券供給較之在美國量化寬松期間所需要消化的債券供給要多很多,這將令美債價(jià)格承壓,特別是中美貿(mào)易摩擦陰云未散,中國如果選擇拋售部分的美債,這將會加劇美債價(jià)格的走低。

但是如果美債變成了一個(gè)不安全的資產(chǎn),什么會取代美債的地位?

美國銀行全球利率策略師拉爾夫·普瑞瑟爾表示美債典型的避險(xiǎn)屬性正受到美元誘人回報(bào)率的影響。拉爾夫表示,歷史上在市場動蕩時(shí)期,貨幣將會從風(fēng)險(xiǎn)資產(chǎn)流出(例如股票)流向債券。

但是隨著同業(yè)拆借利率達(dá)到了2.36%,對于美債的支撐作用開始減小(考慮到5年期債券收益率已經(jīng)達(dá)到了2.84%)。換言之,現(xiàn)金作為一種資產(chǎn)類別的興起,正在改變市場動蕩時(shí)期復(fù)合資產(chǎn)投資者的傳統(tǒng)投資策略。

相比于10年期債券,兩年期債券才是目前市場上最令人擔(dān)心的。

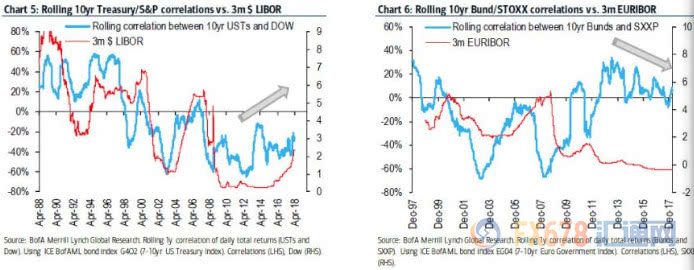

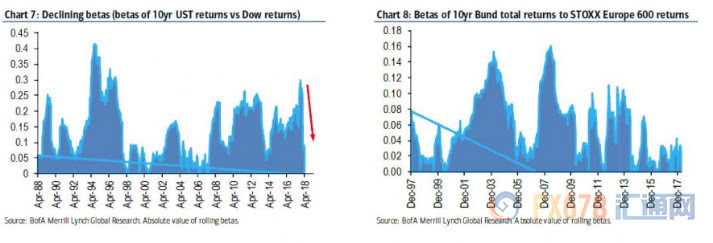

下圖展示了10年期債券收益率和道瓊斯股指的每日總體回報(bào)之間的關(guān)聯(lián)走勢,并將其與3個(gè)月同業(yè)拆借利率的演變進(jìn)行了疊加。

通過上圖,美國銀行信貸分析師解釋說,10年期債券回報(bào)率以及股票的回報(bào)率是明顯的負(fù)相關(guān)(-60%),在金融危機(jī)期間債券扮演了一個(gè)避風(fēng)港的角色以及保值的場所。但是金融危機(jī)結(jié)束后,負(fù)相關(guān)關(guān)系已經(jīng)明顯的下降,目前只有-28%。

此外,債券和股市的走勢變動也符合了3個(gè)月同業(yè)拆借利率的走勢。換言之,越高的拆借利率與疲軟的股市和債市相吻合。

市場震蕩時(shí)期,現(xiàn)金成為了一個(gè)吸籌的地方,尤其是再2017年中期以來,當(dāng)時(shí)的拆借利率已經(jīng)開始穩(wěn)固的上升了。

最后一張圖表顯示,自2017年初以來,美債收益率和股票收益率之間關(guān)聯(lián)也開始下降,這突出表明美國的利率對股市波動的敏感性下降。

馬丁的結(jié)論是,由于現(xiàn)金的吸引力上升,因此對美債傳統(tǒng)的避險(xiǎn)作用構(gòu)成了挑戰(zhàn)。

這里補(bǔ)充一點(diǎn),隨著美聯(lián)儲加息,將使得美元相比于美債成為最安全的避風(fēng)港,這將導(dǎo)致更高的收益率,由于美聯(lián)儲會通過通脹來解決這一問題,因此最終加息過快的結(jié)果將會導(dǎo)致經(jīng)濟(jì)陷入衰退。