怎么判斷股票的底?

要絕對的判斷正確股票的底部并非易事,大多數時期炒股只要能捕捉到該股相對的低點位置就足以能在后期股票觸底反彈后獲取到不菲收益。而通常情況下,判斷股票的底部有存在技術面、基本面還有情緒面的方法,通過這些方法來了解股票在下跌時是否符合了底部特征,以此來捕捉股票的底。

但是底部的出現往往是在大多數人悲觀時期形成,此時市場常常傳導出讓人認為股價還會進一步下跌的風險,導致投資者不敢買和不想買,就會錯過機會,在心理層面的修煉也是炒股中必不可少的環節。

判斷股票底部的技巧

如果單單以任何一種方式判斷底部,精準率就不會提升,往往也容易陷入片面理解的誤區,就很容易在判斷底部時過于單一或者籠統的方式來預測底部,形成判斷失誤,盡量結合多種方法運用,可以增加對底部判斷對的概率。

1、技術面

技術面雖然不能百分百的預測對方向,但是可以利用技術面對歷史走勢的軌跡進行統計后尋找底部的蛛絲馬跡。投資者完全可以利用技術面在同一只股票的歷史高點和歷史低點進行高拋低吸的操作行為,因為大多數時期,受到市場情緒化影響,該股的持股者對歷史高點與低點的關注度上升,會在歷史某關鍵位置進行高拋低吸操作,導致這些高低點存在頂部和底部概率加大。

除了運用股價歷史的高低點來判斷底部的形成區域,還可以運用技術指標來配合確定股價下跌到相應的價格點是否大概率的會出現底部特征,正常情況下,投資者用的非常普遍的技術指標有:指數平均異同指標(MACD),移動平均線(MA),隨機指標(KDJ),也能運用這些指標來捕捉股票的底部。

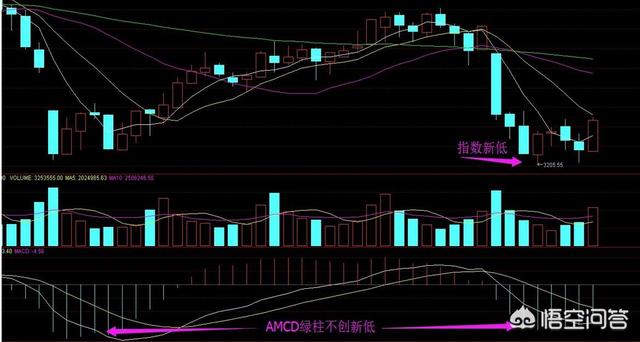

以MACD為例,當股價出現持續下跌,往往該指標會運行在0軸下方,并且持續的向下波動,此時按照MACD的功能介紹,當形成金叉之后股價再次下跌,此時指標和股價形成背離,就會出現底部,就是股價在跌,指標不跌,往往再次金叉就會出現底部的機會。

而技術面的判斷是多種多樣的,不同的技術面對底部的預測是不相同的,但是大致都是圍繞著市場跌到一定的程度就會大概率見底的方式來尋找底部,這種判斷就需要投資者把技術指標運用到嫻熟,根據在股市長期的交易經驗,長期對技術指標的熟知來了解自身運用的指標對底部的預測是否準確。

技術判斷重要的一點還是長期運用后的經驗分析,因為無論是用K線判斷底部,還是指標或者是江恩理論,波浪理論還有纏論,它們對底部的預測就是需要投資者對它們的理論知識點能精通,然后熟練運用在股市,才能用好技術面判斷底部,用技術面更大概率的找到底部。

2、基本面

了解一家上市公司的經營情況,從基本面的角度觀察更靠譜,基本面也包括了股票的基本面信息,A股市場的基本面信息,兩者是不同的,股票的基本面反應的是該股的經營問題和公司存在的好壞消息,股市的基本面是政策對股市當下的態度,影響了股市的整體方向和未來上漲與下跌。

從某種意義上講,如果要做價值投資,不了解基本面肯定是不行的,就很難能判斷出該股是存在泡沫還是存在價值。一般情況下,股價便宜還是貴了,可以從長期的財報業績增長情況、股價的市盈率和市凈率等方面進行觀察判斷,能大致的了解到該支股票當下是在頂部風險區域,還是在底部階段,以此判斷股票底部。

對于一些長期觀察基本面的股民,也需要了解到股東的變動情況,往往績優股都是機構扎堆的品種,它們之所以能呈現持續上漲還是在于有穩定的資金在不斷的流入推升股價上行,那基本面的判斷底部就需要觀察上市公司整體的財物狀況和發展前景,是投資者用來分析該股是否處在底部區域。

市場的基本面信息是政策對股市上漲和下跌起到非常重要的作用,A股市場是散戶為主的股市,情緒化的表現會非常嚴重,常常會因為政策面的利好和利空引起大盤大漲大跌,不過每次大盤的底部都是在政策的發布利好消息的影響中出現,持續的利好政策,也就意味著底部將形成。

觀察歷史大盤每次見底,都會出現政策利好消息扎堆,市場稱為“政策底”此時大盤往往已經經過至少一年的下跌,長則四年多后政策見底。就像此次的熊市,當政策底出現也是市場的基本面利好不斷刺激投資者資金流入股市,此時會出現大部分股票見底,股市也會異常的活躍。

無論是股票的基本面信息,還是市場的政策信息,都是投資者可以作為判斷股票底部的依據,它們所反映的的信息都是上市公司長期經營后的結果,都是政策對市場的上漲與下跌的關注,會存在一定的有參考價值。

3、情緒面

投資者在市場投資最大的障礙就是情緒,也可以說炒股就是戰勝人性的過程。情緒面的影響會讓投資者做出非理性的投資行為,也會讓投資者在正確的時期做出錯誤的決定,和錯誤的時期把風險擴大,情緒的影響不僅僅是個體,它也是大眾情緒化表現后影響整個股市的漲跌

隨著股市不斷的下跌,大盤已經跌了四年多時間,此時投資者從前期的極度瘋狂看漲,到中期的抱著希望認為股市還會漲,最后變成無信心的開始麻木看待股市的每一輪下跌,情緒的波動影響了大盤包括股票的漲跌由前期的瘋狂,到中期的起落,再到最后的萎靡不振,這都是市場資金的匱乏,投資者離場的結果,此時往往是大家悲觀底部出現的時候。

巴菲特說過:別人貪婪,我恐懼,別人恐懼,我貪婪,無一不是把人性在市場的弱點說的淋漓盡致,投資者往往是在頂部瘋狂,在底部即將來臨前絕望,要判斷股票的底部,就要知道這只股票讓投資者有多絕望,這只股票是否已經處在情緒的低迷期,隨之而來的是公司不斷的出現利好消息,那將是見底。

而情緒的影響,是適應任何投資市場的,因為投資就是窺探人性的本質,買股票也是人與人之間資金、情緒的博弈過程,股票跌到跌無可跌的時候,只要價值在,只要公司正常經營沒有地雷風險,它總要漲回去。

我們可以觀察大盤今年一季度的表現,從前期2440點開始上漲,到3288點結束,大盤是經歷了投資者失望,疑惑還有后知后覺到最后的瘋狂買入行為,這無疑不是說明情緒化對頂部和底部的形成起到非常大的影響作用,情緒化的貪婪和恐懼表現,往往成為了某些資金瘋狂抄底的和逃頂的依據,也是股票見底的征兆。

大盤在2440點,投資者已經處在對股市失望的時期,成交量創下了多年來的新低,此時事物發展到了極端,向相反方向轉化,大盤開始上漲,股民進入了疑惑的階段,隨著大盤上攻3000點,股民開始后知后覺的嘗試性入市,當大盤漲到了3200點上方,市場再度沸騰,股民瘋狂買進,這時候形成頂部。任何時期底部的形成不僅是市場,股票也是如此,都是在大家瘋狂和失望中轉換。

一只股票的見底,也是成交量萎靡不振,股票長期橫盤或者處在一個價位不上不下,此時任何利空消息都影響不了下跌,投資者也開始對該股不抱希望就是底部的形成時期。情緒化的表現,往往是股票見底的一大特征,價格低于價值,也是該股機會的來臨。

利用共振原理捕捉底部

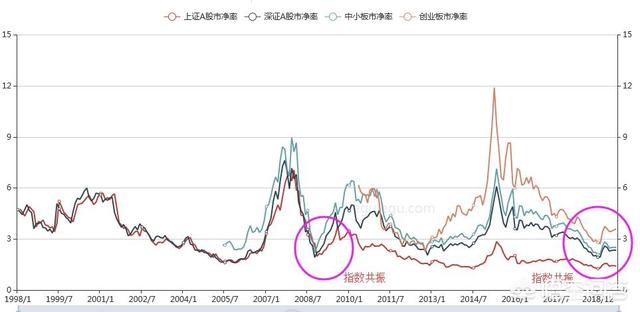

我們知道,事物發展到極致就存在變化,會向著對立面轉化,此時它的表現不會是僅僅呈現出一面,會是各方面都形成了開始變化的局面,股票一旦見底,不會僅僅是基本面或者技術面的單一變化,會統一出現底部的征兆后形成共振作用,這種共振帶來的底部會爆發出更大的反向趨勢,大跌后即大漲的結果。

隨著時間的推移,在長期的下跌中,基本面積蓄的利好爆發,技術面超跌后的修復需要,包括情緒面壓抑后的爆發,都會引起市場在短期內扭轉了整個局面,導致底部出現,今年一季度的走勢即是如此,基本面、技術面、還有情緒面三者的共振作用引起了大盤的扭轉局勢,最終大部分股票見底。

同時,共振作用下帶來了資金的復蘇,投資信心的恢復,就推升了三者力度向上發展,因為基本面分析人士看漲,技術面分析人士加入做多陣營,隨著情緒面的轉好,場外資金源源不斷的流入股市,最終形成了三者合力的效應。

那么就能看到資金的瘋狂炒作行為,只要是股票,只要存在投資或者投機的價值,就會被資金紛紛抬高價格,這種情況下,股票的底部形成往往是最有力度的,也往往會出現資金爭搶后走出持續上攻的行情。

基本面、技術面、情緒面的共振,很容易出現大底,它的產生并不是僅僅是反彈或者上漲,是真正的扭轉了跌勢,這種上漲周期長,上漲力度大,如果一支股票基本面有利好,技術面有底部征兆,又發現了機構資金入場,上漲僅僅需要時間。